17. 07. 2013 № АС-4-2/12722 «О легитимизации налогового режима по работе комитетов налоговых органов», но это письмо больше не применяется.

Приложение 2 к приказу ФНС России от 30 мая 2007 г. ММ-3-06/333@Налоговая нагрузка устанавливается в процентах от суммы налога, уплачиваемого в соответствии с отчетным оборотом (выручкой) учреждения. Однако Приказом не предусмотрен отдельный расчет налоговой нагрузки.

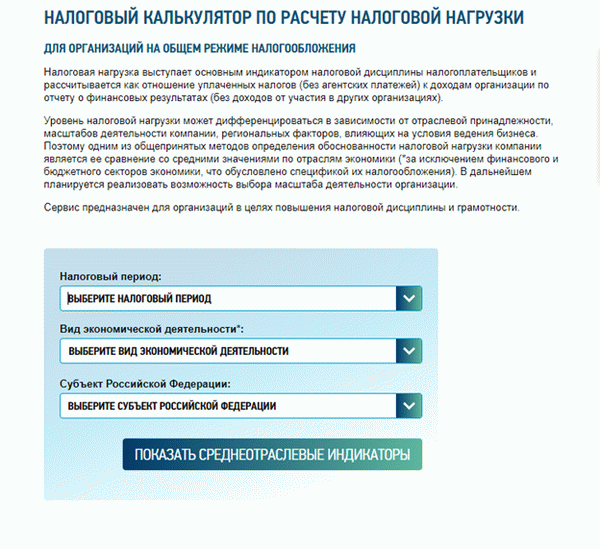

Рассчитать собственную налоговую нагрузку и сравнить ее со среднеотраслевой можно на сайте ФНС России с помощью сервиса «Налоговый калькулятор для расчета налоговой нагрузки». Подходит только для компаний, находящихся на общем режиме налогообложения. Вам необходимо определить интересующий год, вид экономической деятельности и составляющую РФ, и система выведет средние данные по НДС, налогу на прибыль и общей налоговой нагрузке.

Введя собственные данные, вы можете сравнить свою налоговую нагрузку со среднеотраслевой.

В приложении 3 к приказу Федеральной налоговой службы от 30 мая 2007 года № М-3-06/333@ также есть годовой специальный показатель, но он основан на общей налоговой нагрузке, а не на отдельных налогах.

1C-WiseadVice применяет подход, основанный на оценке рисков. Мы всегда следим за тем, чтобы налоговое обязательство не отклонялось от справочной цены более чем на 10 %. Таким образом, мы сводим риск налоговых проверок практически к нулю.

Налоговые органы гораздо больше интересуют такие показатели, как ставка дисконтирования, а не ставка налогового бремени по НДС, которая рассчитывается по одному типу: ставка дисконтирования, которая рассчитывается по ставке налогового бремени по НДС.

Сумма вычетов / Общая сумма начисленного НДС х 100%

Согласно концепции планирования выездных налоговых проверок, если ставка дисконтирования за 12-месячный период превышает 89%, налогоплательщик попадает в группу риска и становится кандидатом на проведение выездной проверки.

Пример.

По данным четырех квартальных отчетов компании, сумма НДС составляет 3 млн рублей, а сумма скидки — 2,9 млн рублей. Доля скидки: 2. 9 / 3 x 100 = 96. 67%.

Это очень высокий процент, превышающий безопасный предел, и компания должна быть готова к вопросам и контролю.

Безопасный процент скидки 89% — это национальный стандарт. В регионах России безопасный процент доли может отличаться.

Федеральная налоговая служба регулярно публикует на своем сайте подробную информацию о региональных отчетах 1-НДФЛ. Чтобы рассчитать среднюю ставку скидки по окружности, возьмите строку 210 (скидка по НДС), разделите на строку 110 (облагаемая налогом) и умножьте на 100.

#совет от 1с-wiseadvice

Перед подачей следующей декларации по НДС рассчитайте долю скидки для этой декларации и сравните ее с региональной долей в отчете 1 НДС. Если доля скидки у вас выше средней, подумайте, как объяснить это налоговому аудитору. Если вы не хотите привлекать к этому внимание, отложите часть скидки на более поздний период.

Пояснение низкой налоговой нагрузки по НДС для ИФНС

Если у вас выше доля вычетов по НДС — это еще не правонарушение и не повод для доначисления налога и наложения штрафа на компанию. Однако это сигнал для налоговых органов обратить внимание на компанию и выяснить, использует ли она агрессивные и незаконные методы оптимизации НДС или является звеном в цепи отмывания денег. Скорее всего, вас попросят дать объяснения или вызовут в Комиссию по расследованию.

Если у вас реальный бизнес и вам нечего скрывать, ваша задача — доказать налоговым органам, что вы не делаете ничего незаконного и что для более высокой скидки по НДС есть веские причины.

Причины для низких скидок по НДС включают

- Организации закупают большое количество товаров в конце квартала, и реализация этих товаров ожидается в следующем квартале или позже.

- Организация приобретает дорогостоящее оборудование, и скидка на стоимость этого оборудования покрывает «исходящий» НДС.

- Сезонность бизнеса привела к снижению продаж, но операционные расходы остались на прежнем уровне.

- Поставщикам пришлось повысить цены на сырье и снизить отпускную цену на свою продукцию за счет сокращения продаж.

- Компания только начинает свою деятельность, продажи продукции еще не налажены, есть затраты на закупку оборудования, сырья и т.д. Это дорого. — Многое.

Объяснения низкого налогового бремени по НДС могут выглядеть следующим образом

В ответ на ваш вопрос.2147 от 11 апреля 2019 года ООО «Успех» сообщает следующее, как оно объяснило высокую льготную ставку НДС в третьем квартале 2019 года.

В июле 2019 года компания приобрела 1, 560, 000 новых фрикционных устройств, в том числе 260, 000 фрикционных НДС. В заявлении за соответствующий период требуется скидка на такое оборудование. В то же время сезон летних отпусков привел к снижению продаж в третьем квартале 2019 года на 43% по сравнению с предыдущим кварталом.

Это обеспечило 93%-ную долю скидки на НДС; в четвертом квартале 2019 года ожидается рост продаж в среднем на 50%. Это, в сочетании с отсутствием большого рынка, приводит к снижению доли скидки и увеличению НДС.

- Договор с поставщиком оборудования № ____________

- Копия команды на начало работы с оборудованием номер, _____________

- Копии счетов-фактур от поставщиков — отчеты об объемах продаж за третий квартал 2019 года.

Что касается налоговой нагрузки, то бизнесмены находятся между двух огней. С одной стороны, есть физическое желание оптимизировать платежи и минимизировать налоговую нагрузку. С другой стороны, даже легальные средства быстро ставят перед налоговыми органами цели, как только компаниям удается сэкономить больше.

Быть ниже среднего оказывается опасно, и приходится быть «как все».

Более того, эксперты 1C-WiseadVice знают, как эффективно и безопасно снизить ваше налоговое бремя. Наши налоговые юристы имеют многолетний опыт работы в сфере НДС, поэтому они способны увидеть проблему глазами налогоплательщика и предложить решения, которые не привлекут внимания налоговых органов.

Мы обрабатываем методы оптимизации с учетом особенностей вашего бизнеса и предоставляем вам безопасные варианты. А если у вас есть вопросы к налоговым органам, они знают, как отбить подозрения.

Как низкая налоговая нагрузка может привести к блокировке счета

Низкое налоговое бремя является одним из критериев, по которым банки выявляют клиентов с подозрительными операциями в соответствии с законом «О противодействии легализации доходов, полученных преступным путем, и финансированию терроризма».

Как правило, компании, занимающиеся отмыванием денег или другой незаконной деятельностью, не платят налоги или платят символические налоги.

Банки оставляют за собой право ограничить движение средств по счетам бизнесменов, если операции вызывают подозрения. Очень низкое налоговое бремя также может быть фактором.

Банк России рекомендует банкам обращать особое внимание на налогоплательщиков, у которых общая сумма налоговых платежей равна или меньше всех расходов по счету (Указание ЦБ РФ № 18).

Предприниматели, чья налоговая нагрузка составляет 0,9 % или незначительно отличается от этой цены, также могут попасть под подозрение. Банки могут решить, что налоговая нагрузка искусственно подгоняется под требования ЦБ РФ.

Невозможно точно сказать, какая налоговая нагрузка является безопасной. У каждого банка есть свои внутренние критерии оценки клиентов. Однако можно предположить, что предел составляет более чем 1,5 раза (0,9%). В большинстве случаев нагрузку более 1,4% можно считать безопасной.

Если есть сомнения, лучше проконсультироваться с вашим банком.

ООО «Рассвет» открыло текущий счет в банке «Утро Кредит»; в 2020 году на счет было потрачено 25 250 000 рублей. Налоговая нагрузка выглядит следующим образом.

НЗ = 352, 000 рублей / 25. 250, 000 рублей х 100% = 1. 4%.

В связи с низкой налоговой нагрузкой риск возникновения проблем с банком невелик.

Однако на практике ни низкая или нулевая налоговая нагрузка на текущие счета, ни нулевая или нулевая налоговая нагрузка также не могут применяться к некоторым законам, соблюдаемым предпринимателями.

Например, предприятие может открыть несколько счетов в разных банках и иметь право платить налог только с одного из них. Снижению налогового бремени способствуют также различные освобождения от обязательных платежей.

Чтобы избежать проблем, рекомендуется заранее предупредить банк о любых факторах, которые могут повлиять на налоговые обязательства по текущему счету.